Aby skutecznie rozpocząć grę na giełdzie, kluczowe jest założenie rachunku maklerskiego oraz wybór odpowiedniego brokera. Wiedza o analizie rynku oraz umiejętność podejmowania przemyślanych decyzji są niezbędne, aby uniknąć największych strat inwestycyjnych. W tym artykule omówimy zasady, które pomogą Ci zrozumieć, jak grać na giełdzie i jakie strategie zastosować, aby minimalizować ryzyko.

Najistotniejsze informacje:- Wybór odpowiedniego brokera jest kluczowy dla początkujących inwestorów.

- Założenie rachunku maklerskiego to pierwszy krok do inwestowania na giełdzie.

- Analiza techniczna i fundamentalna pomagają podejmować lepsze decyzje inwestycyjne.

- Dywersyfikacja portfela jest istotna dla ochrony przed stratami.

- Ustalanie stop loss pozwala kontrolować ryzyko transakcji.

- Unikanie emocjonalnych decyzji i realistyczne oczekiwania są kluczowe dla sukcesu inwestycyjnego.

Jak rozpocząć grę na giełdzie i nie stracić kapitału

Rozpoczęcie gry na giełdzie wymaga staranności w wyborze brokera oraz zrozumienia, jak działa rynek finansowy. Wybór odpowiedniego brokera jest kluczowy, ponieważ to on będzie pośrednikiem w transakcjach i dostarczy narzędzi niezbędnych do handlu. Brokerzy oferują różne platformy, opłaty oraz wsparcie, co wpływa na Twoje doświadczenie jako inwestora. Dlatego warto poświęcić czas na zbadanie dostępnych opcji, aby uniknąć problemów w przyszłości.

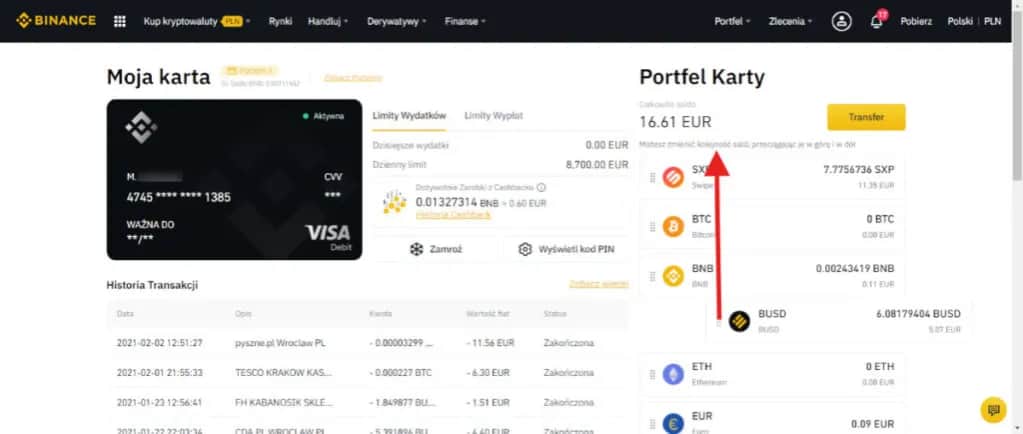

Po dokonaniu wyboru brokera, kolejnym krokiem jest założenie rachunku maklerskiego. Proces ten zazwyczaj obejmuje kilka prostych kroków, takich jak wypełnienie formularza rejestracyjnego, dostarczenie wymaganych dokumentów oraz przejście przez weryfikację tożsamości. Rachunek maklerski pozwoli Ci na dostęp do rynków papierów wartościowych, zarówno krajowych, jak i zagranicznych, co otworzy przed Tobą nowe możliwości inwestycyjne.Wybór odpowiedniego brokera dla początkującego inwestora

Przy wyborze brokera, początkujący inwestorzy powinni zwrócić uwagę na kilka kluczowych kryteriów. Po pierwsze, opłaty związane z transakcjami są istotnym czynnikiem, ponieważ mogą znacząco wpłynąć na Twoje zyski. Po drugie, dostępność platformy transakcyjnej dostosowanej do Twoich potrzeb jest ważna, abyś mógł wygodnie zarządzać swoim portfelem. Trzecim punktem jest wsparcie klienta, które powinno być dostępne w razie jakichkolwiek problemów. Nie zapomnij również o ofertach instrumentów finansowych, które broker udostępnia, aby upewnić się, że znajdziesz interesujące Cię opcje inwestycyjne.

- Opłaty transakcyjne – sprawdź, jakie są koszty związane z zakupem i sprzedażą papierów wartościowych.

- Dostępność platformy – upewnij się, że broker oferuje intuicyjną i funkcjonalną platformę do handlu.

- Wsparcie klienta – dobrze, aby broker zapewniał pomoc w razie problemów.

- Oferta instrumentów – sprawdź, jakie instrumenty finansowe są dostępne do handlu.

- Opinie innych inwestorów – poszukaj recenzji i opinii o brokerze w Internecie.

Jak założyć rachunek maklerski krok po kroku

Założenie rachunku maklerskiego to proces, który można podzielić na kilka łatwych kroków. Pierwszym krokiem jest wypełnienie formularza rejestracyjnego, w którym podasz swoje dane osobowe, takie jak imię, nazwisko, adres oraz numer PESEL. Następnie, będziesz musiał dostarczyć wymagane dokumenty, takie jak dowód osobisty lub inny dokument tożsamości. Po złożeniu wniosku broker przeprowadzi weryfikację tożsamości, co może zająć od kilku minut do kilku dni, w zależności od procedur brokera. Gdy Twoje dane zostaną zweryfikowane, otrzymasz dostęp do swojego konta, co pozwoli Ci na rozpoczęcie inwestowania.

Zrozumienie analizy rynku dla lepszych decyzji inwestycyjnych

Analiza rynku jest kluczowym elementem skutecznego inwestowania na giełdzie. Dzieli się na dwa główne typy: analizę techniczną oraz fundamentalną. Analiza techniczna koncentruje się na badaniu wykresów i wzorców cenowych, co pozwala inwestorom przewidywać przyszłe ruchy cen. Z kolei analiza fundamentalna ocenia wartość spółek na podstawie ich wyników finansowych oraz sytuacji gospodarczej, co pomaga w podejmowaniu świadomych decyzji inwestycyjnych.Obie metody analizy są niezwykle ważne dla inwestorów, którzy chcą zrozumieć, jak działa rynek. Dzięki analizie technicznej można zidentyfikować trendy oraz punkty zwrotne, natomiast analiza fundamentalna pozwala na ocenę długoterminowego potencjału inwestycji. Zrozumienie obu tych podejść jest niezbędne, aby podejmować lepsze decyzje inwestycyjne i unikać strat.

Analiza techniczna: jak czytać wykresy i trendy

Analiza techniczna opiera się na interpretacji wykresów cenowych oraz wskaźników, które pomagają inwestorom zrozumieć, jak kształtują się ceny akcji. Kluczowe jest umiejętne odczytywanie wzorców na wykresach, takich jak formacje głowy i ramion czy trójkąty, które mogą wskazywać na przyszłe ruchy cen. Wykorzystanie wskaźników, takich jak średnie kroczące czy wskaźnik siły względnej (RSI), pozwala na identyfikację momentów, w których warto kupować lub sprzedawać papiery wartościowe.

- Wzorce cenowe – pomagają zidentyfikować potencjalne zmiany trendu.

- Średnie kroczące – ułatwiają określenie kierunku trendu oraz jego siły.

- Wskaźnik RSI – pozwala ocenić, czy dany instrument jest wykupiony czy wyprzedany.

| Wskaźnik | Opis |

| Średnia krocząca | Pomaga wygładzić dane cenowe, co ułatwia identyfikację trendu. |

| Wskaźnik RSI | Określa, czy dany instrument jest wykupiony lub wyprzedany. |

| MACD | Wskazuje na zmiany momentum oraz kierunek trendu. |

Analiza fundamentalna: ocena wartości spółek i branż

Analiza fundamentalna polega na ocenie wartości spółek na podstawie ich wyników finansowych, takich jak przychody, zyski oraz wskaźniki zadłużenia. Inwestorzy analizują także sytuację gospodarczą oraz branżę, w której działa dana spółka, aby zrozumieć jej potencjał wzrostu. Kluczowe metryki, takie jak wskaźnik cena/zysk (P/E) czy stopa zwrotu z kapitału (ROE), pomagają w ocenie, czy akcje są niedowartościowane lub przewartościowane na rynku.

Właściwe zrozumienie tych wskaźników pozwala inwestorom podejmować bardziej świadome decyzje i unikać inwestycji w spółki, które mogą nie spełnić oczekiwań. Analiza fundamentalna jest szczególnie ważna dla tych, którzy planują długoterminowe inwestycje, ponieważ skupia się na rzeczywistej wartości spółek, a nie tylko na ich bieżących cenach.

Skuteczne strategie inwestycyjne, które minimalizują ryzyko

Inwestowanie na giełdzie wiąże się z ryzykiem, ale istnieją strategie, które mogą pomóc je zminimalizować. Jednym z najskuteczniejszych sposobów jest dywersyfikacja portfela, która polega na rozłożeniu inwestycji na różne aktywa. Dzięki temu, gdy jedna inwestycja przynosi straty, inne mogą zrównoważyć te straty, co zmniejsza ogólne ryzyko. Dywersyfikacja może obejmować różne branże, regiony geograficzne oraz klasy aktywów, co pozwala na lepsze zabezpieczenie przed nieprzewidywalnymi zmianami rynkowymi.

Kolejnym kluczowym elementem strategii inwestycyjnych jest zarządzanie ryzykiem. Obejmuje to różne techniki, które pomagają inwestorom chronić swoje kapitały. Ustalanie limitów strat, korzystanie z narzędzi takich jak stop loss, czy regularne przeglądanie portfela inwestycyjnego to tylko niektóre z metod, które mogą pomóc w kontrolowaniu ryzyka. Dzięki tym technikom inwestorzy mogą podejmować bardziej świadome decyzje i unikać emocjonalnych reakcji na krótkoterminowe wahania rynku.

Dywersyfikacja portfela: klucz do ochrony przed stratami

Dywersyfikacja portfela jest jedną z najważniejszych strategii, które pomagają w ochronie przed stratami. Polega na inwestowaniu w różne instrumenty finansowe, co pozwala na zminimalizowanie ryzyka. Jeśli jedna z inwestycji nie przynosi oczekiwanych zysków, inne mogą to zrekompensować. Ważne jest, aby nie ograniczać się do jednego sektora lub klasy aktywów, ponieważ to zwiększa ryzyko. Warto również regularnie przeglądać portfel, aby dostosować go do zmieniających się warunków rynkowych i osobistych celów inwestycyjnych.

Ustalanie stop loss: jak kontrolować ryzyko transakcji

Ustalanie stop loss to skuteczna technika zarządzania ryzykiem, która pomaga inwestorom ograniczyć straty. Stop loss to zlecenie sprzedaży, które automatycznie uruchamia się, gdy cena akcji spada poniżej określonego poziomu. Dzięki temu inwestorzy mogą uniknąć emocjonalnych reakcji na spadki cen i chronić swoje kapitały. Ustalając poziom stop loss, warto wziąć pod uwagę indywidualną tolerancję ryzyka oraz analizę techniczną, aby wybrać odpowiedni punkt, który nie spowoduje zbyt wczesnej sprzedaży akcji.

- Ustalanie limitów strat, aby chronić kapitał.

- Regularne przeglądanie portfela inwestycyjnego w celu dostosowania strategii.

- Korzystanie z narzędzi analitycznych do oceny ryzyka poszczególnych inwestycji.

- Ustalanie realistycznych celów inwestycyjnych i strategii wyjścia.

- Monitorowanie warunków rynkowych i dostosowywanie portfela do zmieniających się trendów.

Czytaj więcej: Jak wypłacić z Binance na ZEN bez zbędnych problemów i opłat

Najczęstsze błędy inwestorów i jak ich unikać

Inwestowanie na giełdzie wiąże się z wieloma pułapkami, które mogą prowadzić do poważnych strat. Emocjonalne błędy są jednymi z najczęstszych problemów, z jakimi borykają się inwestorzy. Często zdarza się, że impulsywne decyzje, podejmowane pod wpływem strachu lub chciwości, prowadzą do niekorzystnych transakcji. Ważne jest, aby zachować spokój i podejmować decyzje na podstawie analizy, a nie emocji. Inwestorzy powinni również unikać nadmiernego angażowania się w rynki, co może prowadzić do wypalenia i błędnych decyzji.

Kolejnym powszechnym błędem są niezrealistyczne oczekiwania. Wiele osób wchodzi na giełdę z nadzieją na szybkie zyski, co rzadko się zdarza. Tego rodzaju myślenie może prowadzić do frustracji i porzucenia strategii inwestycyjnej w trudnych momentach. Kluczowe jest, aby ustalić realistyczne cele inwestycyjne oraz zrozumieć, że inwestowanie to proces długoterminowy, który wymaga cierpliwości i przemyślanej strategii.

- Impulsywne decyzje – unikaj podejmowania decyzji pod wpływem emocji.

- Nadmierne ryzyko – nie inwestuj więcej, niż możesz stracić.

- Brak planu inwestycyjnego – zawsze miej strategię i trzymaj się jej.

- Ignorowanie dywersyfikacji – nie stawiaj wszystkiego na jedną kartę.

- Oczekiwanie szybkich zysków – inwestowanie to proces, który wymaga czasu.

Emocje na giełdzie: jak nie dać się ponieść chwili

Emocje mają ogromny wpływ na decyzje inwestycyjne. Aby uniknąć błędów spowodowanych emocjami, inwestorzy powinni rozwijać strategię kontroli emocji. Kluczowym krokiem jest ustalenie jasnych zasad dotyczących inwestycji oraz trzymanie się ich, niezależnie od sytuacji rynkowej. Praktykowanie cierpliwości i unikanie podejmowania decyzji w stresujących momentach może pomóc w zachowaniu dyscypliny. Dobrą praktyką jest również prowadzenie dziennika inwestycyjnego, w którym można analizować swoje decyzje i emocje, co pozwala na lepsze zrozumienie własnych reakcji na zmiany rynkowe.

Niezrealistyczne oczekiwania: dlaczego są szkodliwe dla inwestora

Niezrealistyczne oczekiwania mogą prowadzić do poważnych błędów w inwestowaniu na giełdzie. Kiedy inwestorzy mają nadzieję na szybkie zyski lub nieosiągalne wyniki, często podejmują decyzje, które są sprzeczne z ich długoterminowymi celami. Tego rodzaju myślenie może prowadzić do impulsowych transakcji, które kończą się stratami. Ponadto, gdy rzeczywistość nie spełnia ich oczekiwań, inwestorzy mogą stracić motywację i zrezygnować z dalszego inwestowania, co uniemożliwia im osiągnięcie sukcesu w dłuższym okresie.

Ważne jest, aby ustalić realistyczne cele inwestycyjne i zrozumieć, że giełda to rynek dynamiczny, gdzie wyniki mogą się zmieniać. Ustalając osiągalne cele, inwestorzy są bardziej skłonni do podejmowania przemyślanych decyzji i trzymania się swojej strategii, nawet w trudnych czasach. To z kolei zwiększa szanse na długoterminowy sukces i stabilność finansową.

Jak wykorzystać psychologię inwestowania dla lepszych wyników

Psychologia inwestowania odgrywa kluczową rolę w podejmowaniu decyzji na giełdzie. Zrozumienie własnych emocji oraz mechanizmów psychologicznych, które wpływają na zachowanie inwestorów, może znacząco poprawić wyniki finansowe. Techniki takie jak mindfulness czy medytacja mogą pomóc w utrzymaniu spokoju i koncentracji, co jest niezwykle istotne w obliczu zmienności rynku. Inwestorzy, którzy potrafią zarządzać swoimi emocjami, są mniej skłonni do podejmowania impulsywnych decyzji i bardziej otwarci na długoterminowe strategie.

Warto również rozważyć szkolenia z zakresu psychologii inwestowania, które mogą dostarczyć narzędzi do lepszego zrozumienia siebie jako inwestora. Uczestnictwo w takich kursach pozwala na rozwijanie umiejętności analizy nie tylko rynków, ale także własnych reakcji na zmiany cen. Zrozumienie, jak emocje wpływają na decyzje inwestycyjne, może prowadzić do bardziej przemyślanych i świadomych wyborów, co w rezultacie zwiększa szanse na osiągnięcie sukcesu na giełdzie.